Se exacerbó la discusión entre el Gobierno y los críticos que cuestionan la contabilidad oficial. Dicen que, en realidad, hay déficit fiscal financiero

La felicidad casi nunca es completa. Mientras el gobierno respira aliviado por el próximo ingreso de u$s2.000 del Fondo Monetario Internacional, festeja que en junio se quebró un año de déficits en la cuenta corriente y se ilusiona con el ingreso de u$s13.000 millones del campo tras el anuncio de baja de retenciones, se está recalentando otro debate que genera incomodidad en el equipo de Toto Caputo: si se está armando una “bola de Lecaps” potencialmente explosiva en el mediano plazo.

Y lo que más inquieta a los funcionarios es que las críticas no provienen de sus enemigos preferidos -los economistas “keynesianos” que simpatizan con el kirchnerismo- sino de muchos analistas, inversores y banqueros de línea ortodoxa.

Desde hace tiempo, estos críticos vienen cuestionando la forma en que Caputo y compañía presentan los números, y en los últimos días esa acusación se exacerbó: hay abiertas acusaciones en el sentido de que la deuda no se redujo de la forma en que el equipo económico muestra en las redes sociales y en el programa de streaming del Gordo Dan.

Y eso no es lo peor: en los últimos días, tras el episodio de suba abrupta de las tasas de interés, ya empezaron a cuestionar la veracidad de los números fiscales. En otras palabras, que si se contabilizara correctamente el costo de intereses de la deuda que se está acumulando, entonces ya no existiría el superávit fiscal financiero, sino que los números estarían en rojo.

Es un argumento que tiene la potencia de un misil a la línea de flotación del plan económico, porque justamente el dato en el que se basa Caputo para sostener que “esta vez es diferente” es que, a diferencia de otros momentos de la historia reciente, ahora hay un sólido superávit fiscal.

La discusión, básicamente, consiste en cómo deben contabilizarse los intereses que se van acumulando -pero que no se pagan hasta el final de la vida del bono- en el caso de las Lecaps, los títulos del Tesoro que absorbieron casi toda la liquidez que en otros tiempos se alojaba en las famosas “bola de Lebacs” -durante la gestión macrista- y “bola de Leliqs” -en la gestión de Alberto Fernández.

¿La bomba pasó del BCRA al Tesoro?

Hablando en números, los bonos del Tesoro en pesos argentinos se encontraban en un nivel equivalente a unos u$s30.000 millones cuando asumió Javier Milei. Y los pasivos del Banco Central -Leliqs más los pases a un día- contabilizaban unos u$s30.000, después de haber tocado un máximo de u$s70.000 en 2018 -casualmente, cuando Toto Caputo presidía en BCRA-.

El diagnóstico del gobierno de Milei era claro: los pasivos remunerados del BCRA eran malignos por donde se los mirara. Constituían una bomba inflacionaria para el futuro de mediano plazo, engordaban en 10 puntos el déficit fiscal y, además, ejercían incentivos perversos porque a los bancos les resultaba más convenientes alojar sus pesos sin riesgo y obteniendo una alta tasa, antes que prestarle el dinero a la empresas para que aumentaran su producción.

Desde ese punto de vista, “licuar” las Leliqs y pases por la vía inflacionaria era lo mejor que se podía hacer, y el remanente debía traspasarse a deuda del Tesoro. Cuando algún crítico preguntaba cuál era la diferencia entre tener deuda a nombre del BCRA o tenerla en el Tesoro, la respuesta era que la del Tesoro se podía “rollear” indefinidamente, cada vez con menos tasas de interés, y a mayores plazos.

Y que, en el caso de que no se llegara a renovar un vencimiento, no había que lamentarse, porque era el síntoma de que “los bancos vuelven a trabajar de bancos” -una de las frases preferidas de Caputo-. Y, en ese caso, los pesos que haya que pagarles a los bancos no implicarían una emisión inflacionaria, porque saldrían del superávit fiscal.

Todo el que cuestionara ese punto de vista era acusado de “no verla” y de aplicar conceptos de contabilidad financiera erróneos.

¿Un déficit bajo la alfombra?

Pero contrariando el lema de que “todo marcha acorde a lo planeado”, el gobierno vivió zozobras en las últimas semanas, con saltos del dólar por encima de lo previsto, que lo obligaron a una fuerte intervención en el mercado de futuros. Y, además, se generó una brusca variación en las tasas de interés, algo que el presidente del BCRA, Santiago Bausili, adjudicó a la falta de costumbre de los bancos de manejar con eficiencia su liquidez, por tantos años de haber gozado de un subsidio de hecho por parte del Estado.

Las cosas, sin embargo, no se ven de la misma forma del otro lado del mostrador. Se empieza a ver con preocupación que la deuda del Tesoro supera en volumen a la “base monetaria amplia” que el gobierno muestra como garantía de estabilidad financiera.

Y no confían en que haya un sendero bajista de las tasas. Más bien al contrario, creen que el mercado pedirá más premio para quedarse en títulos en pesos que ahora son percibidos como de mayor riesgo, y que el gobierno consentirá esas tasas, por lo menos hasta las elecciones de octubre, con tal de no arriesgar una escapada del dólar.

Una de las polémicas más intensas ocurrió a raíz de la crítica que hizo el economista y consultor Christian Buteler, quien destacó cómo ha crecido la acumulación de intereses de Lecaps que no se pagan sino que se capitalizan -generando así el crecimiento exponencial del interés compuesto-. Según ese cálculo, ese interés acumulado pasó desde un nivel de $2 billones en agosto 2024 hasta u$s6,3 billones en junio último.

Si se toma el criterio de que esos intereses capitalizados son, en realidad, deuda diferida, entonces la conclusión es que no sólo no hay superávit fiscal primario, sino que hay déficit, y que viene creciendo mes a mes.

Tomando el caso del resultado fiscal de junio, el dato oficial marca un superávit de $551.000 millones, pero cuando se calcula la acumulación de intereses capitalizados -y no pagados- de Lecaps, entonces queda un “rojo” de $5,8 billones. En enero, ese déficit era de $3,1 billones, lo cual da la pauta de la alarma que tienen estos economistas por la velocidad de crecimiento de la “bola” de deuda del Tesoro. Si se contabiliza el acumulado anual, entonces el déficit rondaría los $27 billones.

La mezcla de devengado y base caja

El gobierno y varios economistas afines rechazan enfáticamente ese criterio, al que juzgan erróneo. La clave pasa por la diferenciación entre lo “devengado” -gastado pero no pagado- con lo efectivamente ya pagado. Por caso, desde la cuenta “Sindicato de Traders” criticaron los análisis que mezclan el flujo devengado con los pagos reales, y lo comparan con una persona que considere que sus finanzas del mes fueron negativas, porque tiene cuotas con la tarjeta hasta diciembre.

El argumento de quienes defienden la contabilidad oficial es que, si se cuentan los intereses acumulados de las Lecaps, entonces también tienen que considerarse los ingresos futuros a la caja de ARCA y el efecto de la reactivación de la economía.

“Es como decir que la deuda te explota porque emitiste un bono a 10 años, pero contarlo contra el PBI de hoy, en pesos de hoy, y sin ajustar nada. Una técnica vieja: inflar pasivos y achatar activos o flujos futuros”, es el argumento defensivo.

Otros hicieron la comparación entre la Lecap -que paga tasa fija- y el bono CER, que ajusta con la inflación. Y afirman que quienes cuentan los intereses acumulados por las Lecap no aplican el mismo criterio con los bonos CER -dado que no se conoce la inflación futura-. Argumentan que si se canjearan todas las Lecap por Lecer, entonces los críticos del gobierno se quedarían sin argumento, a pesar de que la deuda sería del mismo volumen.

¿Y qué afirma el gobierno sobre este punto? El secretario de Finanzas, Pablo Quirno, respondió con un lacónico “se refinancia” a un analista que le preguntó de dónde saldrían los fondos para pagar los intereses de Lecap a su vencimiento.

Y Federico Furiase, el ideólogo del “plan de las tres anclas”, abundó en el argumento, afirmando que la deuda consolidada -Tesoro y Banco Central- viene en una reducción acelerada, desde un 56% antes de la asunción de Milei hasta un 42% de hoy.

Y, para los preocupados por una corrida, afirma que el gobierno tiene un “colchón de reservas en pesos” para responder ante un aumento de la demanda de liquidez sin tener necesidad de emitir. Y que, además, con las reservas del BCRA se pueden comprar todos los pasivos monetarios a un precio que dejaría el dólar debajo de $1.000.

Con la lupa en el carry trade

Pero a partir de esa respuesta surgió un “contra argumento”: la defensa del gobierno da por supuesto que el costo financiero irá en baja por reducción de tasas de interés y que el ingreso seguirá en alza por crecimiento y estabilidad económica.

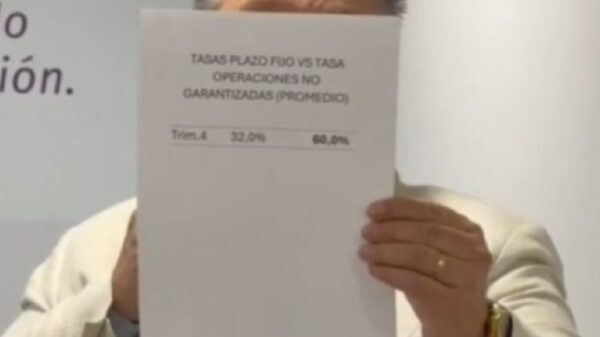

Y muchos ponen en duda que esa sea la dinámica, dado que la estabilidad cambiaria depende de que no se desarme el “carry trade”, y eso implica que las tasas tienen que seguir siendo atractivas en términos reales. Más concretamente, que la renta que deja una Lecap tiene que superar al costo de comprar un “seguro de devaluación” en el mercado de futuros del dólar, algo que en las últimas semanas no ocurrió y que cada vez le cuesta un mayor costo al BCRA.

Por eso, los críticos del gobierno afirman que Caputo necesita que, en cada licitación, haya un “rolleo” casi total de los títulos que vencen. Y que, en caso de que el número sea menor -hubo licitaciones en que quedó más del 30% sin renovar- no ocurrirá la expansión crediticia que espera el gobierno, sino que los pesos “excedentes” terminarán corriendo al dólar.

En todo caso, las próximas licitaciones del Tesoro darán la pauta de si el mercado sigue confiando en la capacidad de repago del gobierno o si, por el contrario, se reinstala el fantasma del “reperfilamiento”.